灵魂拷问:为什么不能害怕技术性调整?复盘大牛市中券商股的“吓人调整”

早盘券商股再度走强,截至目前,浙商证券、中银证券、第一创业涨停,光大证券涨近7%,国金证券、中泰证券等涨逾4%。

昨日券商股出现大涨以来首现分化,让不少投资者吓出一身冷汗。不过昨日两市全天成交1.74万亿元,续创5年新高,两市涨停家数近150家,赚钱效益良好。不过两大盘面走向稍微引发市场担忧,一是创业板尾盘出现了跳水走势,二是部分券商股出现较大幅度调整,南京证券、红塔证券、兴业证券、华林证券、华创阳安、华西证券、华鑫股份、方正证券等昨日跌幅超过5%。财通证券、国投资本、东吴证券、天风证券、长城证券、国盛金控、锦龙股份、广发证券、华泰证券、中信建投等跌幅超过4%。

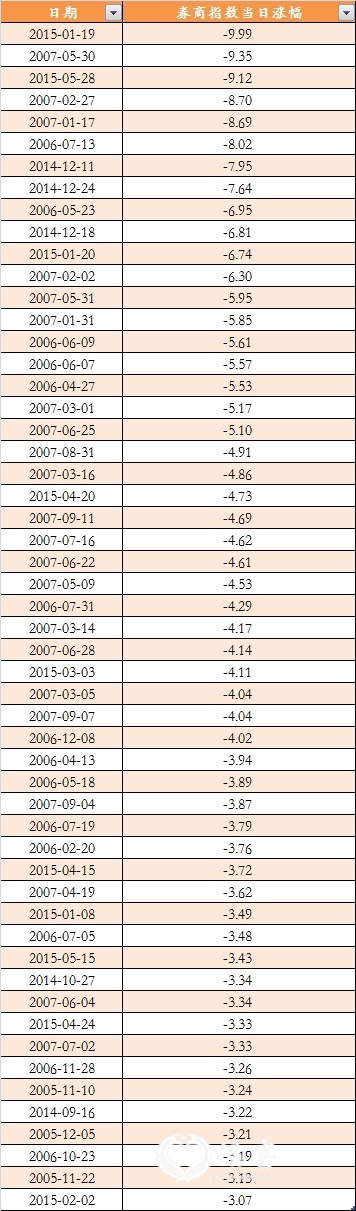

复盘2005年和2014年两轮大牛市,时间上以2005年11月至2007年10月、2014年7月至2015年6月计,两轮牛市共持续近700个交易日,其中券商指数有近280个交易日是下跌,其中出现近20次单日跌幅超过5%的情形,2015年1月,2006年7月、2007年1月、2月和5月等均出现券商指数单日跌幅超过8%的情形。券商指数当日跌幅在3%到5%之间的交易日为48次。 券商指数全日收跌2.3%,本月涨幅仍达到26%,2018年10月以来累计涨幅约112%,同期上证指数涨幅约为34%,WIND全A的涨幅约为60%。牛市中券商的超额收益特性开始体现。

与此对应的是,券商指数在两轮牛市中单日涨幅超过5%的交易日出现61次,单日涨幅在2%到5%的情形同样出现61次,单日涨幅在2%以内的情形出现233次。

从历史看,在牛市中,拥有超额收益的券商出现单日大幅调整的情形屡见不见,但调整通常意味着上车机会。在牛市中,券商指数难以避免单日大调整,但同时单日大涨的概率更高。如果因为短期震荡调整,势必错失大牛市丰厚回报。历来牛市是趋势向上,过程总体是大涨小跌,中途出现多次调整很正常,不必因为尾盘跳水和盘中波动而紧张。

从过去两轮大牛市绝对涨幅看,2005年牛市券商指数累计涨幅超过1700%,在2014年7月至2015年6月,券商指数累计涨幅接近250%,远超过本轮牛市券商指数的涨幅。

成交量放大推高券商短期利润,牛市有望持续到明年

海通证券报告显示,当前市场已进入本轮牛市3浪上涨阶段,成交量放大推高券商短期利润。过去每轮牛市中券商股的表现都非常亮眼,且将牛市划分为孕育期(包括牛市1浪上涨+2浪回调)、爆发期(3浪上涨+4浪回调)、疯狂期(5浪冲顶)三个阶段后,券商股超额收益最明显是在第二阶段爆发期。背后的原因是券商行业的ROE与市场成交高度相关,其中牛市3浪期间券商ROE改善最为明显。如05-07年牛市中,券商单季度ROE在1浪05Q2-Q3从-1.8%降低至-2.6%,在3浪05Q4-06Q4从1.7%跳升至16%;又如13-15年牛市中,券商单季度ROE在1浪13Q2-Q3从1.6%上升至1.8%,在3浪14Q1-Q4从2.0%上升至4.0%。

历史上牛市3浪中股市日均成交额是1浪的1.6到2.5倍,本轮牛市1浪期间全部A股日均成交额约为6300亿元,市场未来进入3浪日均成交额有望达1.5万亿元上下,券商的利润因此会大幅抬升。预计下半年到明年市场都将处在牛市中,成交量放大后券商业绩将大幅提升,今明两年券商的归母净利润增速可能高于当前行业分析师的预测值。

不急于恐“高”上证指数

长江证券认为,大金融领涨,市场情绪大幅飙升,但成交大幅放量后量价依然匹配,短线动量或仍将持续。当前金融板块或仍可积极配置,但市场对2014年的“学习效应”或使配置加速。当前市场高低估值分化比2014年更为极端,低估值收敛概率较大,金融板块或仍可积极配置。但市场对2014年的“学习效应”或使配置加速。中期维持战略看多。剩余流动性框架下,中期维持牛市的判断。近期金融板块热度较高,建议优先把握券商与地产的配置机会。

银河证券认为,要领会《新闻联播》导向,不急于恐“高”上证指数。牢牢把握三个大局:1、全球经济很困难,中国经济的困难是“前所未有的”,难以承受利率大幅上升的压力。2、中央政府对货币政策的态度是“宽松”、要降低融资成本。对股市上涨是积极的!3、外资、国内居民资产向股市加快配置的趋势并没有改变。在这样的大背景下,资金是非常充裕的,宏观经济基本面只要不大幅恶化即可,经济改善的强度是相对次要的!千亿级新增入市资金,面对成长股“恐高”,买入股息率高、涨幅小的蓝筹股的心理压力更小,也更符合历史上新资金入市的“简单粗暴”的行为风格。

看好券商股持续性

国盛证券认为,近期券商股启动,看好行情的可持续性。看好券商板块的戴维斯双击,行业加速分化下选择综合实力突出的龙头+特色券商。截止7月6日收盘1.97倍PB,位于2012年以来75%分位的水平。但从2012年以来的券商估值和成交量数据来看,成交量在万亿以上,券商的估值中枢为3.31倍,即使在8000亿以上,估值中枢也在2.92倍,后续若市场交投活跃度持续,券商估值仍有提升空间;行业盈利中枢:预计ROE提升至7.3%,同比提升1pc;建议关注龙头券商,综合经营实力突出,受益于资本市场改革释放的政策红利:中信证券、华泰证券;注册制持续推进,投行业务特色券商:国金证券、中信建投等;高成长性的互联网券商:东方财富。

天风证券认为,加快发展资本市场是金融政策的重点,“增强市场活跃度”、“鼓励中长期资金入市”或是后续政策的两大方向。当前市场交易量、两融余额等关键指标已得到大幅提升,且券商具有“自我加速强化”的特征。头部券商在财富管理、投资管理、交易与机构业务、投资银行方面的优势均呈现出扩大的状态,推荐中信建投H、中信证券、国泰君安、华泰证券、海通证券。

热门文章

- 1大学教师体验外卖生活走红,一个月挣了7000多,瘦了6公斤!他说:没有切肤之痛,写出来的东西都是轻飘

- 2前十一月A股又是全球垫底

- 3抓牢五年一遇的战略性投资机会!最低三折起、最高优惠三万元,总有一款适合您!

- 4让极暗成为过去,让光明普照未来 ——情客旅行 陈炜 年终致语2021

- 5党中央:各级党委和政府依法组织实施三孩生育政策,统筹安排好婚嫁、生育、养育、教育等一体化系统

- 6作家陈炜写给父亲催人泪下的祭文

- 7凤鸣龙跃联盟成立,整合各方优势资源,优质高效服务于民

- 8卖掉老婆去炒股的股票投资“神投手”,重现“江湖”,股民救星来了

- 9作家陈炜写给父亲催人泪下的祭文

- 10股票投资“神投手”,准确预测股市涨跌,为投资者带去丰厚回报